นายสุรพล โอภาสเสถียร ผู้จัดการใหญ่ บริษัท ข้อมูลเครดิตแห่งชาติ (เครดิตบูโร) เปิดข้อมูลหนี้เสียบัตรเครดิตไตรมาสแรกพุ่งกว่า 1 ล้านบัตร ด้วยวงเงิน 6.4 หมื่นล้าน เพิ่มขึ้นจากปีก่อน 14.6% หลังธนาคารแห่งประเทศไทย (ธปท.) ขยับเพิ่มการจ่ายบัตรเครดิตขั้นต่ำจาก 5% เป็น 8%

สถานการณ์หนี้บัตรเครดิตที่น่าเป็นห่วง

สถานการณ์หนี้บัตรเครดิตในช่วงไตรมาสแรกของปี 2567 นับเป็นสัญญาณเตือนภัยที่น่าวิตก หนี้บัตรเครดิตที่เป็นหนี้เสีย (NPLs) วงเงินกว่า 6.4 หมื่นล้านบาท เพิ่มขึ้น 14.6% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งถือเป็นอัตราการเติบโตที่สูงมาก แล้วยังมีหนี้ที่ต้องจับตาเป็นพิเศษ (Special Mention Loan) ซึ่งกำลังจะกลายเป็นหนี้เสีย เพิ่มขึ้นถึง 32.4% เป็น 1.2 หมื่นล้านบาท พุ่งสูงขึ้นถึง 32.4% จากช่วงเดียวกันปีก่อน

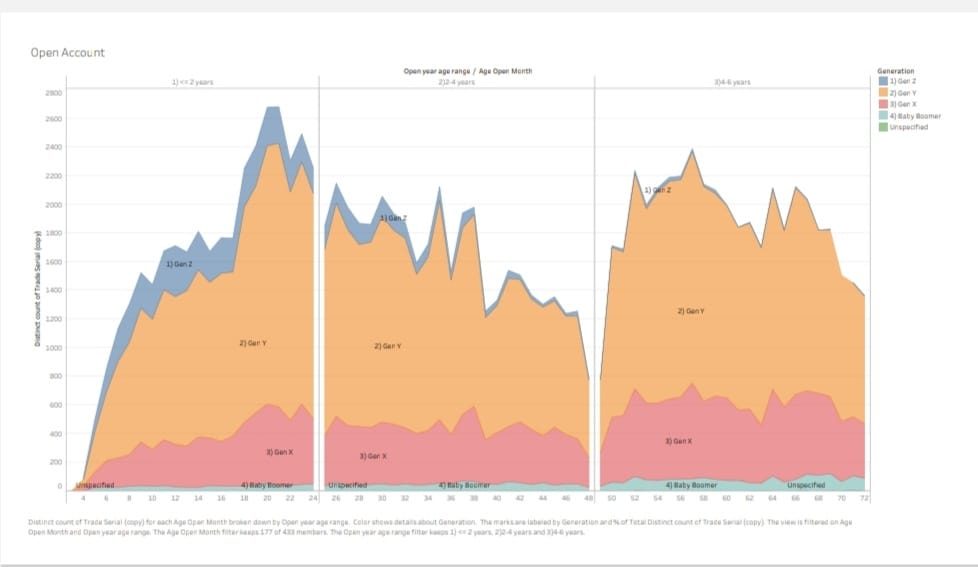

กลุ่มลูกหนี้บัตรเครดิตส่วนใหญ่เป็นคนรุ่นใหม่

จากการวิเคราะห์ข้อมูลเจาะลึก พบว่ากลุ่มลูกหนี้ที่มีหนี้บัตรเครดิตค้างชำระและต้องจับตามองเป็นพิเศษนั้นมาจากคนรุ่นใหม่หรือ Generation Y เป็นหลัก โดยมีรายละเอียดดังนี้:

- บัตรที่เปิดมาไม่เกิน 2 ปี จำนวน 2.3 หมื่นใบ

- บัตรที่เปิดมา 2-4 ปี จำนวน 2.7 หมื่นใบ

- บัตรที่เปิดมา 4-6 ปี จำนวน 3 หมื่นใบ

นับเป็นสัญญาณเตือนภัยครั้งใหญ่ว่า ภาวะหนี้สินของคนรุ่นใหม่อาจเริ่มรุนแรงขึ้น ท่ามกลางสภาวะค่าครองชีพที่ปรับตัวสูงขึ้นและรายได้ที่ยังไม่ฟื้นตัวเต็มที่

ดอกเบี้ยจ่ายขั้นต่ำ ที่กำลังจะสูงขึ้นแบบขั้นบันได

หลังจากธนาคารแห่งประเทศไทย (ธปท.) มีการปรับการดำเนินนโยบายเข้าสู่ภาวะปกติมากขึ้น เพราะประเมินว่าเศรษฐกิจไทยในปี 2567 ยังมีแนวโน้มฟื้นตัวได้ ส่งผลให้มีการขยับดอกเบี้ยการจ่ายขั้นต่ำของบัตรเครดิตเพิ่มเป็นขั้นบันได โดยปีนี้ เพิ่มขึ้นจาก 5% เป็น 8% และจะกลับไปสู่เกณฑ์ปกติที่ 10% ตั้งแต่ปี 2568 เป็นต้นไป

ทั้งนี้นายสุรพล โอภาสเสถียร ผู้จัดการใหญ่เครดิตบูโร ออกมาเตือนว่า สถานการณ์หนี้บัตรเครดิตไม่ธรรมดา และต้องเฝ้าระวังอย่างใกล้ชิด เพราะนอกจากปัญหาค่าครองชีพแล้ว รายได้ไม่ฟื้นตัว เปราะบางจนนุ่มนิ่ม มันสะท้อนแล้วว่าชำระหนี้สินเชื่อนี้ได้ลำบากมากขึ้น

8 วิธีป้องกันและแก้ปัญหาติดหนี้บัตรเครดิต

- ใช้งานบัตรเครดิตใบที่จำเป็น เพราะการมีบัตรเครดิตหลายใบ ทำให้เราเผลอรูดบัตรเครดิตโดยไม่จำเป็น ทั้งยังมีค่าธรรมเนียมรายปีด้วย ดังนั้นจึงควรเลือกใช้งานใบที่เหมาะกับคุณเท่านั้น

- วางแผนการใช้จ่ายรายเดือน การรู้จักการบริหารค่าใช้จ่ายก็สำคัญไม่แพ้กัน เพราะจะช่วยควบคุมค่าใช้จ่ายที่ไม่จำเป็นได้ดีขึ้น

- เจรจาประนอมหนี้ เช่น ขอลดดอกเบี้ย ขอลดเงินต้นลง หรือขอยืดระยะเวลาผ่อนชำระ ซึ่งจะช่วยรักษาเครดิตทางการเงินที่ดี

- ไม่กดเงินสดจากบัตรเครดิต เพราะมีทั้งดอกเบี้ยของบัตรเครดิตรายวัน แถมต้องเสียค่าธรรมเนียมเบิกถอน 3% และภาษีมูลค่าเพิ่มอีก 7% ด้วย

- จ่ายเต็มวงเงิน แทนที่จะจ่ายขั้นต่ำ เพราะจะทำให้เกิดหนี้ 2 ก้อนขึ้นมาโดยไม่รู้ตัว ได้แก่ หนี้ที่ต้องจ่ายเต็มวงเงิน และหนี้หลังจากชำระขั้นต่ำ ตัวอย่างเช่น รูดบัตรเครดิตไปจำนวนทั้งสิ้น 20,000 บาท ในวันที่ 15 สิงหาคม เมื่อถึงวันครบกำหนดชำระวันที่ 10 กันยายน คุณเลือกชำระขั้นต่ำ 3% คือ 6,000 บาท โดยยอดหนี้ 20,000 บาท ทางธนาคารจะคิดคำนวณดอกเบี้ยย้อนหลังเป็นรายวันตั้งแต่วันที่ 15 สิงหาคม จนถึง 10 กันยายน ส่วนหนี้ที่เหลือ 14,000 บาท ธนาคารจะคิดดอกเบี้ยรายวันจนถึงวันสรุปยอดในงวดถัดไป เห็นได้ว่าหากจ่ายขั้นต่ำเพียงอย่างเดียว ก็เป็นเรื่องยากที่จะปิดหนี้บัตรเครดิตได้

- คิดก่อนรูดบัตรเครดิตเสมอ การรูดบัตรแต่ละครั้งจึงต้องมั่นใจว่าเรามีเงินพอจ่ายตามนั้นจริง ๆ

- ขอสินเชื่อรวมหนี้ เหมาะสำหรับผู้มีหนี้หลายก้อน หากคุณติดหนี้บัตรเครดิตหลายใบและหนี้อื่นด้วย เช่น หนี้บ้าน หรือหนี้รถยนต์ เราแนะนำให้ขอสินเชื่อรวมหนี้ เพื่อให้บริหารจัดการหนี้ง่ายกว่าเดิม

- เพิ่มการออมเงิน เพราะช่วยให้คุณมีวินัยทางการเงินที่ดี รู้จักการออมก่อนใช้จ่าย ทำให้มีเงินเก็บ